つい借金を重ねて、返済がしんどい…。

そんな時に誰もが真っ先に考えるのが、「借金の一本化(おまとめローン)」ではないでしょうか?

とはいえ、そもそも借金を1つにするイメージがわかないし、何なのかもわからない…という方もいらっしゃるでしょう。

そこでこのページでは、下記3つのポイントから「借金一本化」について完全マニュアル化。

- そもそも借金の一本化って何?

- 借金を一本化するメリット・デメリット

- おまとめローンに申し込む前にチェックすべき注意点

もちろんカードローンの学び舎が厳選したオススメおまとめローンもピックアップして紹介しています。

返済をラクにしてしっかり完済するために、借金一本化の基礎知識をしっかり勉強しておきましょう。

目次

借金の一本化(おまとめローン)とは?

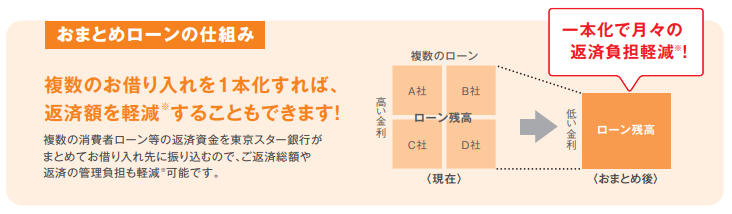

借金の一本化=おまとめローンで他社借入を1つにまとめること

※東京スター銀行おまとめローンパンフレットPDF

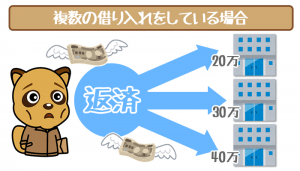

冒頭の通り借金の一本化とは、複数の他社借り入れを1社にまとめることです。

一般的には、カードローン会社の「おまとめローン」のことを指します。

おまとめローンで借り入れを一本化することで、利息を抑えることが可能です。

また借金の一本化と聞くと「債務整理」と混同する人がいるかもしれません。

しかし債務整理とは仕組みが異なるので、どちらを利用するかは慎重に検討してください。

| 借金の対処法 | おまとめローン | 債務整理 |

|---|---|---|

| 借金の減額 | できない (利息負担減は見込める) |

できる (自己破産は免責) |

| 信用情報に 金融事故記録 |

つかない | つく |

| 弁護士など の仲介 |

なし | 基本的にあり |

比較表を見ると、債務整理は信用情報に金融事故記録がつくことが分かりますよね。

(信用情報・・・過去のローン商品の申し込み・借り入れ・返済などの利用履歴)

おまとめローンならば、金融事故を記録させずに完済への道筋をつけることができます。

それぞれの違い・向き不向きな人は以下の通り。

- おまとめローン・・・複数社の借り入れを一本化するためのローン

(例:消費者金融3社をおまとめローン1社にまとめる場合など

向いている人:借り入れ先が複数あり返済に手間がかる人など

不向きな人:現在よりも借り換え先の金利が高い人など) - 債務整理・・・返済が困難な状態を解決する法的な手続き

(例:弁護士に仲立ちしてもらい返済額を減額または免除してもらう場合など

向いている人:借り入れ先が5件以上ある場合など

不向きな人:返済を毎月行っても生活に深刻な支障がない人など)

自分の状況と照らし合わせて、打つ手を考えましょう。

おまとめローンと似たものに「借り換え」があります。

2つの違いは、借り換えの対象となる他社借り入れの数です。

- おまとめローンの対象 ⇨ 2社以上の他社借り入れ

- 借り換えローンの対象 ⇨ 1社の他社借り入れ

(向いている人:返済にかかる利息負担のみを減らしたい人など

不向きな人:借り入れをあと数ヶ月で完済できそうな人など)

借り換えの場合は、現在の借り入れが1社の場合を指すので把握しておきましょう。

借金の一本化で借金(元金)が減ることはない

先述したようにおまとめローンを組んでも、債務整理のように元金は減りません。

おまとめで返済しやすくなっても、元金はそのままなので注意してください。

もともと完済が無理であれば、おまとめローンは時間稼ぎで終わります。

完済できる・完済する意志がある人以外は、債務整理も視野に入れましょう。

ただし債務整理はデメリットやリスクが多いので、ある程度の覚悟が必要です。

「おまとめ専用ローン」なら総量規制の対象外

総量規制とは、年収の3分の1を超えて貸せないようにする貸金業法上の取り決めのこと。

おまとめローンは総量規制対象外のため、年収の3分の1超を借り入れられます。

- 消費者金融

- 銀行系カードローン

カードローンは2つに分けられますが、中でも消費者金融は総量規制の対象です。

しかし消費者金融でも、おまとめローン専用商品であれば総量規制に引っかかりません。

おまとめローンにおける消費者金融系と銀行系の特徴の違いは以下の通り。

| おまとめローン | 消費者金融系 | 銀行系 |

|---|---|---|

| 最高金利 | 高め (年18.0%前後) |

低め (年12.5%~14.9%) |

| 利用限度額 | 300万円~ 800万円 |

800万円~ 1,200万円 |

| 審査時間 | スピーディー (最短即日) |

慎重 (数日かかる) |

※適用金利はおまとめ金額によって大幅に引き下がることもあります

おまとめまでのスピードを最優先するならば、消費者金融系に申し込みましょう。

高額のおまとめや低金利での一本化をのぞむならば、銀行系への申し込みがオススメです。

おまとめローン(借金一本化)を組むメリット3つ

借金を一本化する(おまとめローンを組む)メリットは、大きく分けて3つです。

- 返済先や返済日が1つになる

- 適用金利が下がって利息負担が減る

- 毎月の返済額が減る

おまとめローンの利用によって、返済しやすさが向上する仕組みを解説していきます。

①返済先や返済日が1つになる

借金を一本化すると、他社借り入れが多い人ほど管理がラクになります。

おまとめローンを組むことによって、管理がラクになる例は以下の通り。

| おまとめ前 (借り入れ先が3社) |

返済日 | 返済方法 |

|---|---|---|

| A社 | 毎月10日 | 口座振替 |

| B社 | 毎月25日 | ATM返済 |

| C社 | 前回の返済日 から35日後 |

インターネット バンキング |

| おまとめ後 (借り入れ先が1社) |

返済日 | 返済方法 |

| D社 | 毎月5日 | 口座振替 |

返済先・返済日・返済方法が1つになり、かなりスッキリした印象ですよね。

おまとめ先の返済方法が口座振替の業者だと、返済のうっかり忘れも防げるはずです。

返済日お知らせメールとは、返済日が近いことを知らせるメールのこと。

大抵のカードローン会社は、返済日お知らせメールを用意しているはずです。

おまとめ後の返済方法が口座振替でも、残高不足による延滞のリスクが残ります。

返済日お知らせメールを活用して、できる限り延滞しないように努めましょう。

返済に遅れると、遅延損害金の発生や大幅な信用低下を招くので把握しておいてください。

②適用金利が下がって利息負担が減る

100万円以上を一本化する際は、利息制限法により金利は最高でも年15.0%までです。

そのため適用される金利は少なくとも、年15.0%を超えません。

(以下表中のD社の金利は例として年12.0%としています)

おまとめ金額が高いほど金利が大幅に下がることもありえます。

| おまとめ前 (借り入れ先が3社) |

借入残高 | 1日あたりの の利息 |

|---|---|---|

| A社 (年18.0%) |

50万円 | 約246円 |

| B社 (年18.0%) |

70万円 | 約345円 |

| C社 (年17.8%) |

90万円 | 約438円 |

| おまとめ後 (借り入れ先が1社) |

借入残高 | 1日あたりの の利息 |

| D社 (年12.0%) |

210万円※ |

約690円 |

※利用限度額は「200万円超300万円以下」が適用

上記の例ではおまとめを組む前の、1日あたりの利息負担は1,029円でした。

おまとめ後は金利が下がり、1日あたりの利息はおまとめ前の3分の2になっています。

このように利息負担の面でも返済しやすくなることも、大きなメリットの1つです。

③毎月の返済額が減る

おまとめローンを組むと、毎月の返済額が下がる可能性があります。

| おまとめ前 (借り入れ先が3社) |

借入残高 | 毎月の返済額 |

|---|---|---|

| A社 | 50万円 | 15,000円 |

| B社 | 70万円 | 18,000円 |

| C社 | 90万円 | 18,000円 |

| おまとめ後 (借り入れ先が1社) |

借入残高 | 毎月の返済額 |

| D社 | 210万円 | 35,000円 |

上記の例ではおまとめを組む前の、毎月の合計返済額は51,000円でした。

おまとめ後の毎月の返済額は35,000円なので、16,000円も金銭的負担が減りました。

毎月の返済額が高いと、必然的に日々の生活はカツカツになりしんどいですよね。

おまとめによって当面は毎月の金銭的負担を減らして、生活に余裕を持つことができます。

おまとめローン(借金一本化)を組むデメリット3つ

借金を一本化する(おまとめローンを組む)デメリットは、大きく分けて3つです。

- 融資金は他社借り入れの完済以外に使えない

- おまとめ後は追加融資を受けられないことが多い

- おまとめ後のほうが利息が高くなる場合がある

読まずに失敗したということがないように、一度目を通しておきましょう。

①融資金は他社借り入れの完済以外に使えない

融資金は他社借り入れの完済以外に使えません。

おまとめローンの前提を覆すように、融資金で好き勝手に散財するのは契約違反です。

例としてアイフル公式サイトには、以下の記述があります。

同規則第10条の23第1項第1号および1号の2のいずれにおいても、計画的なご返済を支援することを目的とした商品であり、 ご融資金は既存のお借入のご返済のみに充てられる(借換え)ことが契約条件となります。

引用:アイフル公式サイト

融資金を他のことに浪費すれば、最悪の場合は法的措置をとられることも・・・。

申込者自身で完済しなければいけない業者に申し込んだ人は、特に注意しましょう。

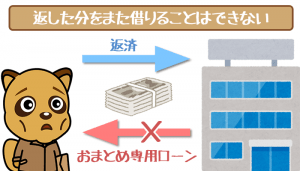

②おまとめ後は追加融資を受けられないことが多い

おまとめローンは基本的に、返済専用ローンであることが多いです。

つまり返済途中で急なお金が必要になっても、融資を受けられないんですね。

ただし新規で申し込んでしまうと、自己破産への道が待っているかもしれません。

(おまとめを組んでいる時点で総量規制の対象である業者はNGの可能性が高いです)

そのため金欠にならないように、生活や家計をコントロールする必要があります。

おまとめをした意味がなくならないように、おまとめ後も細心の注意を払いましょう。

③おまとめ後のほうが利息が高くなる場合がある

おまとめローンを適切に組めば、1回の返済にかかる利息は減ります。

しかし以下の場合だと、結果的に利息の総額が増えてしまうケースもあるんですね。

- 返済期間を長めに設定したケース

- 他社借り入れの中に低金利の業者があるケース

おまとめを組んだにもかかわらず、利息総額が増えるケースを見てみましょう。

返済期間を長めに設定した場合

借り入れを一本化しても、返済期間が長いと利息の負担は以前より増えます。

| おまとめ前 (借り入れ先が3社) |

借入残高 毎月の返済額 |

完済までの期間 利息総額 |

|---|---|---|

| A社 (年18.0%) |

【借入残高】 50万円 【毎月の返済額】 15,000円 |

【返済期間】 47ヶ月 (3年11ヶ月) 【利息総額】 198,327円 |

| B社 (年18.0%) |

【借入残高】 70万円 【毎月の返済額】 18,000円 |

【返済期間】 59ヶ月 (4年11ヶ月) 【利息総額】 351,341円 |

| C社 (年17.8%) |

【借入残高】 90万円 【毎月の返済額】 18,000円 |

【返済期間】 70ヶ月 (5年10ヶ月) 【利息総額】 353,864円 |

| おまとめ後 (借り入れ先が1社) |

借入残高 毎月の返済額 |

完済までの期間 利息総額 |

| D社 (年12.0%) |

【借入残高】 210万円 【毎月の返済額】 35,000円 |

【返済期間】 93ヶ月 (8年4ヶ月) 【利息総額】 1,122,968円 |

※完済までの期間は業者の返済方式などによって異なる場合があります

上記ケースのおまとめ前・おまとめ後の比較結果は以下の通り。

- 完済までの期間

⇨ おまとめ後のほうが完済が23ヶ月遅れる

(おまとめ前は70ヶ月で全社完済する) - 完済時の利息総額

⇨ おまとめ後のほうが219,436円高くなる

(おまとめ前の利息総額の合計は903,532円)

おまとめ後のほうが返済期間が長くなってしまっていることは明白です。

またその影響として、利息総額が20万円以上も増えてしまっています。

返済期間が長くなると、それだけムダな利息を支払う回数も増えます。

返済額が下がったからといって返済期間を長めにするのはやめておきましょう。

他社借り入れの中に低金利の業者があるケース

他社借り入れの中に、低金利の銀行系カードローンがある人は注意してください。

他社借り入れに低金利のカードローンがある場合を考えてみましょう。

| 他社借り入れ | 借入残高 | 1年間の 利息総額 |

|---|---|---|

| A社 (年18.0%) |

50万円 | 90,000円 |

| B社 (年14.0%) |

60万円 | 84,000円 |

| C社 (年12.0%) |

80万円 | 96,000円 |

| 合計 (年14.2%) |

190万円 | 270,000円 |

B・C社が低金利の業者だった場合の加重平均金利は、年14.2%となりました。

そのため年14.2%未満の業者でおまとめを組まないと、負担が大きくなるのは必至です。

仮に消費者金融系に申し込んで、年15.0%に設定されたら損をするので注意してください。

紹介した業者の中では、東京スター銀行おまとめローンなら確実におトクになります。

事前に加重平均金利を計算して、おまとめ先の利用でおトクになるか確認しておきましょう。

借金を一本化する(おまとめローンを組む)際の注意点は以下の通り。 おまとめを考えている人は、申し込み前に一度目を通しておきましょう。 年収などの返済能力が評価されないと、他社借り入れを全部まとめきれないことがあります。 ※利用限度額は「100万円超200万円以下」が適用 上記の例ではB社がまとめられずに、そのまま残ってしまいました。 全部まとめきれなければ、手続きの時間がムダになったと感じる人も多いでしょう。 不安な人は全社まとめきれる見込みがあるか、担当者に事前に相談してみてください。 他社借り入れの中には、あと数万円・数千円で完済できるローンがある人もいるでしょう。 それをおまとめローンに組み込むと、利息や審査の面でもったいないことになります。 少額の返済で完済が見込めるローンは、おまとめ前に完済・解約しておくのがオススメです。 おまとめローンの審査は決して甘いとはいえません。 むしろ通常のカードローン審査よりは厳しくなると思ってください。 審査落ちすれば契約の時間がムダになるため、申し込みは慎重に行ないましょう。 また銀行系のおまとめローンは、審査に数日~1週間を要します。 利用を思い立っても、すぐにおまとめを組めるわけでないので注意が必要です。 先述した東京スター銀行おまとめローンは、口座開設が必須です。 しかし東京スター銀行の公式サイトには「最短5営業日で口座開設」とあります。 そのため口座開設が必要な銀行系は、手続きの時間が余計にかかることに注意しましょう。 消費者金融系では、新規で口座開設が必要になることは特にありません。 おまとめローンの審査に落ちる人の特徴は以下の通り。 1つでも当てはまると、ほぼ審査落ちすると思ってもらって構いません。 ただし当てはまっていない限りは、審査通過のチャンスは十分にあります。 通常のカードローン審査ではあくまでも、収入の「安定性」が重視されていました。 しかし先述した通り、おまとめローン専用商品には年収条件があることも・・・。 そのため業者側が審査ポイントの中でも、年収を重視していると考えられるんですね。 東京スター銀行おまとめローンの年収条件は「200万円以上(前年度の年収)」。 これはすべての業者が申込者に求める最低限の年収と考えてください。 【「借金減額シミュレーター」を利用するのも1つの手段】 審査に通りそうにないかも…という方は、債務整理も検討してみましょう。 何からすればいいのかわからない…という場合は、「借金減額シミュレーター」の利用がオススメ。 シミュレーターを使ったからといってムリに勧誘されることもないので、「債務整理するかどうか」をじっくり考えられます。 他社への完済を「申込者・業者」のどちらが行なうかは、業者によって異なります。 オススメ業者3社が返済代行を行なうかどうかを見てみましょう。 先に紹介した3社では、東京スター銀行おまとめローンだけが返済代行OKです。 ただし東京スター銀行おまとめローンでさえ、返済代行ができない場合があることも・・・。 それは他社借り入れの返済が「窓口・ATM・コンビニ」に限られる場合。 当てはまる人は振り込まれたお金で、自身で他社を完済する必要があります。 通常のカードローンの申し込みでは「収入証明書不要」の業者も多いです。 具体的には50万円以下の希望限度額ならば、本人確認書類1枚で審査を受けられます。 しかしおまとめローンは、必ず収入証明書類を提出しなければいけません。 「収入証明書不要」でおまとめローンの審査を受けるのは不可能だと思ってください。 いずれの場合であっても、おまとめローンでは要提出になるので注意しましょう。 必要書類についてと入手方法は、こちらもチェックしてください。 おまとめローンの必要書類は、基本的に「本人確認書類」と「収入証明書類」の2つ。 ただし業者によっては、他社借り入れを確認する書類が必要になります。 上記の業者の中では、アイフルが他社借り入れを確認する書類が必要です。 アイフルが公式サイトで例示している書類は以下の通り。 きちんと提出できれば、他社への完済を代行してくれる可能性がアップするでしょう。 東京スター銀行おまとめローンは、追加書類を用意する手間はありません。 おまとめローンへ申し込むにあたり、オススメな業者は3社あります。 ※アイフルをはじめて利用する人は「かりかえMAX」が適用 おまとめローンに申し込む際は、上記3社から優先的に検討するのがオススメです。 東京スター銀行おまとめローンは、金利が年12.5%で一律なのが大きな特徴です。 他社借り入れが高金利であるほど、年12.5%との差が広がりおトクになります。 申し込み条件としては、前年度の税込み年収が200万円以上を求められるのがポイント。 ただし一本化を考えるほど複数社から借入できるなら、ほとんどの人がすでにクリアしている年収なので特に心配する必要はありません。 上のボタンから公式サイトへすすみ、申し込み手続きをしましょう。 オリックスVIPフリーローンは、年3.0%~14.5%と最高金利が低め。 また返済期間は最長8年で「利息を抑えつつ長期的に返済していきたい」人にオススメです。 ただし申し込み条件は年収400万円以上と、東京スター銀行よりハードルが高くなります。 年収400万未満の人は、東京スター銀行おまとめローンへの申し込みを検討しましょう。 上のボタンから公式サイトへすすみ、申し込み手続きをしましょう。 ※利息制限法で定められた上限利率です アイフルのおまとめローンは、最短で申し込み翌日のおまとめOKです。 仮審査でも最短3日の東京スター銀行と比較するとかなりスピーディー。 金利は銀行系より高めですが、他社借り入れが100万円超ならば年15.0%以下になります。 早いだけではなく低金利も兼ね備えているので、利息を下げたい人にもオススメです。 上のボタンから公式サイトへすすみ、申し込み手続きをしましょう。 おまとめローンは、他社借り入れ総額が高くても完済しようとする人を助ける商品です。 利用して損をすることが間違ってもないように、よくよく注意しなければいけません。 本記事で紹介した3つのポイントを、十分に把握してから申し込んでください。 申し込む際は、それぞれのスペックをみて自分に合った業者を選択しましょう。 他のおまとめローンをチェックしたい方は下記も参考にしてみてください。 町田 萌(まちた もえ)先生 ファイナンシャルプランナー 【経歴】借金を1本化する前にチェックするべき注意点4つ

①他社借り入れの金額を一本化できないこともある

おまとめ前

(借り入れ先が3社)借入残高

1日あたりの

の利息

A社

(年18.0%)50万円

約246円

B社

(年18.0%)70万円

約345円

C社

(年17.8%)90万円

約438円

おまとめ後

(借り入れ先が2社)借入残高

1日あたりの

の利息

B社

(年18.0%)70万円

約345円

D社

(年12.5%)140万円※

約479円

利息は1日あたり約205円軽くはなりましたが、おトクさが中途半端な印象はぬぐえません。

(利息・・・完済しておけば余計な利息が発生しない・審査・・・解約すれば審査で有利になる)②審査は厳しめ & 時間がかかる

おまとめローンの審査に落ちる人の特徴

PC・スマホから24時間いつでも匿名・無料で、「借金をいくら減らせるか」をスグに調査OK。

PC・スマホから24時間いつでも匿名・無料で、「借金をいくら減らせるか」をスグに調査OK。③すべての業者が返済代行をしているわけではない

おまとめローン

返済代行

東京スター銀行

東京スター銀行

おまとめローン〇

オリックスVIP

オリックスVIP

フリーローン×

アイフル

アイフル×

(審査によってアイフルが行なうこともある)④収入証明書類は必ず提出しなければならない

おまとめローン

収入証明書類の提出

東京スター銀行

東京スター銀行

おまとめローン必要

オリックスVIP

オリックスVIP

フリーローン必要

アイフル

アイフル必要

おまとめローンでは他社借り入れを確認できる書類が必要になる

おまとめローン

他社借り入れの

確認方法

東京スター銀行

東京スター銀行

おまとめローンWEB上での

振込先の登録

オリックスVIP

オリックスVIP

フリーローン申込者自身で他社完済を

行なうため手続きナシ

アイフル

アイフル原則として「他社借入条件

等の確認ができる書類」

の提出が必要

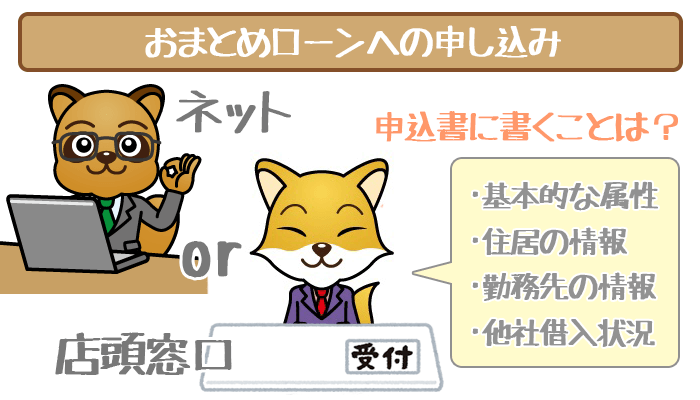

しかし返済代行のために、WEB上で他社借り入れを登録する必要があります。他社借入の1本化にオススメなおまとめローン3選

おまとめローン業者

(実質年率)利用限度額

審査時間

①東京スター銀行

①東京スター銀行

おまとめローン

(年12.5%)1,000万円

仮審査が

最短3日

②オリックスVIP

②オリックスVIP

フリーローン

(年3.0%~14.5%)

800万円

最短数日

③アイフル※

③アイフル※

(年3.0%~17.5%)1万円~

800万円最短1日

※アイフルを利用中・過去に利用したことがある人は「おまとめMAX」が適用東京スター銀行「スターワン乗り換えローン」

カードローンの種類

銀行系カードローン

金利

年12.5%

利用限度額

30万円以上1,000万円以下

(10,000円単位)

※申し込み時の借り換え対象ローン残高の範囲内に限る

申し込み条件

(審査基準)・借り入れ時の年齢が満20歳以上65歳未満

・前年度の税込年収が200万円以上

・公務員、正社員、契約社員、派遣社員

・過去に債務整理をしていない

・現在利用しているローンを延滞していない

・6ヶ月以内に東京スター銀行の審査に落ちていない

返済額

毎月7,318円

(おまとめ金額が50万円の場合)

※おまとめ金額によって返済額は変動する

返済方法

【約定返済】

普通預金口座からの自動引き落とし

【随時返済】

・インターネットバンキング

・ATM返済

返済日

毎月10日

(休業日の場合は翌営業日)

遅延利率

14.6%(実質年率)

担保

保証人不要

(株式会社東京スター・ビジネス・ファイナンスが保証)

複数の他社借り入れを年12.5%でおトク一本化できます。オリックス・クレジット株式会社「オリックスVIPフリーローン」

カードローンの種類

消費者金融

金利

年3.0%~14.5%

利用限度額

100万円以上800万円以内

申し込み条件

(審査基準)・日本国内に居住している

・申込時に20歳以上65歳未満

・年収400万円以上

返済額

返済シミュレーションから随時確認OK

返済方法

【約定返済】

普通預金口座からの自動引き落とし

【随時返済】

ATM返済

返済日

・10日

・20日

・末日

(上記から選択できる)

※休業日の場合は翌営業日

遅延利率

19.9%(実質年率)

担保

保証人不要

年収400万円以上なら利用できるチャンスは大きいです。アイフル「おまとめMAX・かりかえMAX」

金利

年3.0%~17.5%

利用限度額

1万円~800万円

申し込み条件

(審査基準)満20歳以上の定期的な収入と返済能力を有する人

返済額

返済シミュレーションから随時確認OK

返済方法

【約定返済】

普通預金口座からの自動引き落とし

【随時返済】

・ATM返済(約定返済でもOK)

・銀行振込(約定返済でもOK)

返済日

・約定日制

(都合に合わせて毎月一定の返済日に指定した日)

・サイクル制

(返済日の翌日から35日後が次回返済日)

遅延利率

20.0%(実質年率)

担保

保証人不要

できるだけ早く借金を一本化したい人は、アイフルに申し込みましょう。

申し込みから最短翌日におまとめローンを組めます。借金を一本化する前には「おまとめローン後におトクになるか」を必ずチェックしよう!

日本大学商学部商業学科卒業

税理士法人を経て、FPサテライト株式会社を開業

【保有資格】

日本FP協会 CFPⓇ認定者

宅地建物取引士(東京)第248423号

証券外務員一種

日商簿記2級 など

執筆やメディア出演、講師など幅広い業務を行なう。関連記事