「銀行カードローンが、以前より利用しにくくなったって本当?」

単刀直入にいうと、本当です。

平成28年(2016年)度末、銀行カードローンは消費者金融よりも2倍以上のお金を貸していることが分かりました。

加えて同年、実に13年ぶりに自己破産者が増加。

平成29年(2017年)には銀行カードローンのあり方に対し、日本弁護士連合会(以下日弁連)や金融庁から批判の声が集まっています。

今回は銀行カードローンついて、以下の3点を詳しくご紹介します。

- 銀行カードローンが問題となった背景

- 銀行カードローンの問題点

- 銀行カードローンのこれから

銀行カードローンの利用を視野に入れている人や、すでに利用している人はぜひ参考にしてください。

目次

銀行カードローンが問題となった背景2つ

問題の背景としては、以下の2つの経緯が深く関わっています。

- 総量規制による消費者金融の利用が少なくなってきた

- 銀行カードローンが消費者金融を子会社にした

①総量規制で消費者金融ではなく銀行カードローンに人気が集中した

【総量規制の影響】

平成12年(2000年)ごろ、消費者金融の過剰な貸し付けにより自己破産者が続出

↓

平成22年(2010年)、総量規制によって消費者金融の青天井にストップが掛かった

↓

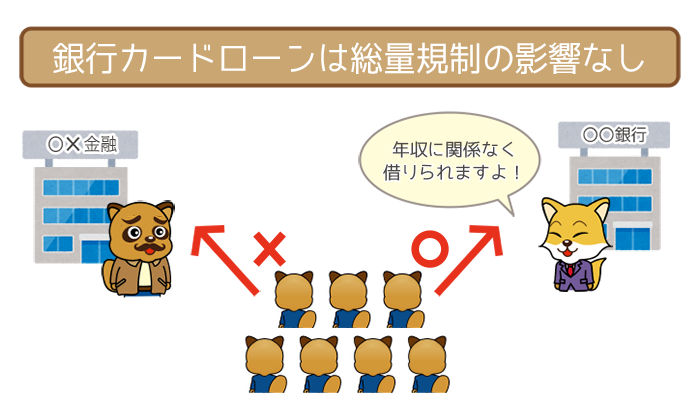

今度は総量規制を受けない銀行カードローンに顧客が集中

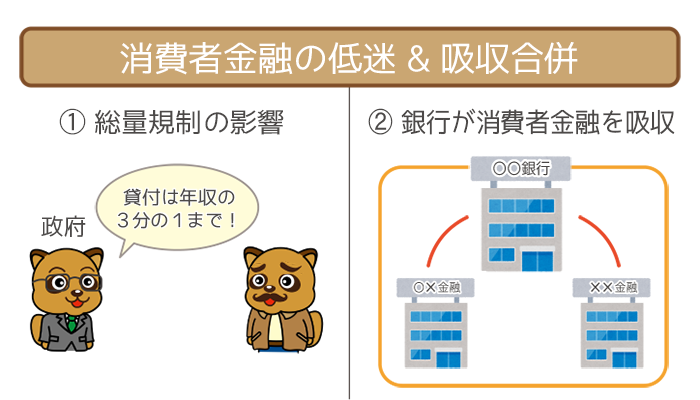

平成12年(2000年)ごろ消費者金融のたくさん貸し出しすぎたことで返済できなくなり、自己破産者が続出したことがあります。

そこで平成22年(2010年)、政府は貸金業法を改正し、「年収の3分の1以上の貸し付けを行ってはならない」とする総量規制を施行しました。

総量規制のおかげで自己破産者の数も年々減少していき、事態は一時的に落ち着きました。

みんな「自分が返せるだけのお金」しか借りれなくなったからですね。

めでたし、めでたし…と言いたいところですが、そうは問屋がおろしませんでした。

総量規制は消費者金融にしか適用されません。(※)

つまり「銀行カードローンは総量規制対象外で年収の3分の1以上借りれる」わけです。

一見すると自分の返済能力を越える借入をする人が減ったと感じられますが、銀行カードローンで「返済不能になるほどお金を借りる人」が少しずつ増え続けていました。

銀行カードローンは貸金業法でなく、銀行法に基づいて業務を行っています。

なので貸金業法の1つである総量規制は「そもそも関係ない」んですよね。

また銀行の業務には、金融庁の厳しい監督が付いています。

そのため銀行カードローンに規制をかける必要はないと、政府が判断していたことも見逃せません。

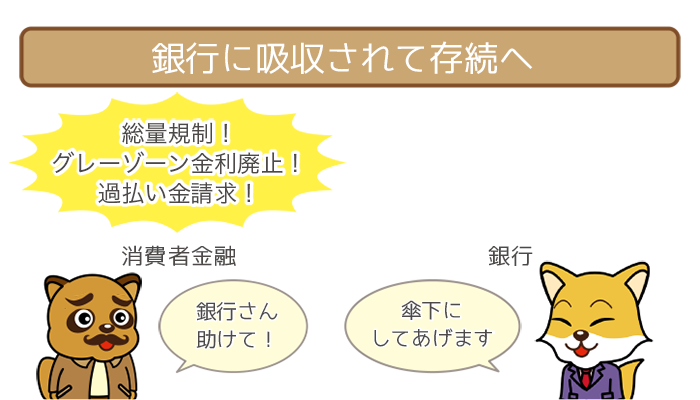

②銀行カードローンが消費者金融を子会社にした

【消費者金融が吸収される経緯】

平成22年(2010年)の総量規制以降、グレーゾーン金利廃止や過払い金請求が行われる

↓

消費者金融の事業はさらに縮小

↓

銀行カードローンが消費者金融を吸収

- 総量規制

- グレーゾーン金利廃止

- 過払い金請求

主に以上の3つの影響により、消費者金融事業は冷え込みの一途を辿ります。

平成23年(2011年)に14,000社ほどあった登録貸金業者も、平成28年(2016年)には2,000社を切っているという水準。

一部の消費者金融は、代わりに盛り上がりをみせた銀行カードローンの傘下として吸収されることで難を逃れることになりました。

現在では銀行カードローンに対する顧客の審査や保証は、傘下の消費者金融が行っています。

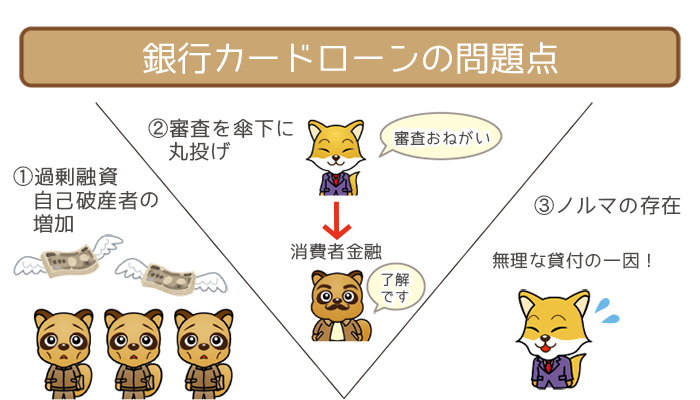

銀行カードローンが自主規制された問題点3つ

銀行カードローンの問題点としては、以下の3つが挙げられます。

- お金を貸し過ぎている

- 審査も保証も子会社の消費者金融に任せっきり

- 銀行が顧客本位の営業をしていない

いずれも金融庁や日弁連から指摘を受けている点です。

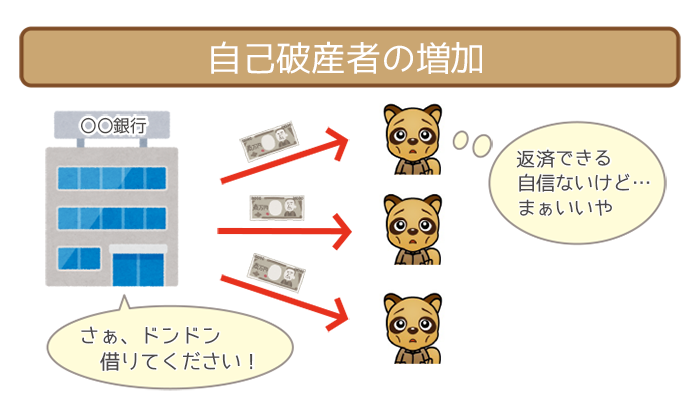

①お金を貸し過ぎている

平成28年(2016年)度末、銀行カードローンの総貸付残高が消費者金融を上回る

↓

自己破産申請者が13年ぶりに増加

↓

平成29年(2017年)、金融庁が銀行カードローンへ立ち入り検査を実施

日銀の調査による平成28年(2016年)度末時点での、銀行カードローンと消費者金融の総貸付残高は以下の通りです。

総貸付残高とはその名の通り、お金を貸した総額のこと。

| 業者 | 総貸付残高 |

|---|---|

| 銀行カードローン | 5兆4377億円 |

| 消費者金融 | 2兆5544億円 |

出典 2017年9月4日 ZUU online

銀行カードローンは消費者金融よりも、2倍以上の金額を貸し付けていることがわかりますね。

その結果13年ぶりに自己破産者が増加するという事態になりました。

銀行カードローンには総量規制がないので、極論を言うと「銀行次第でいくらでもお金を借りれる」というのが大きな問題でしょう。

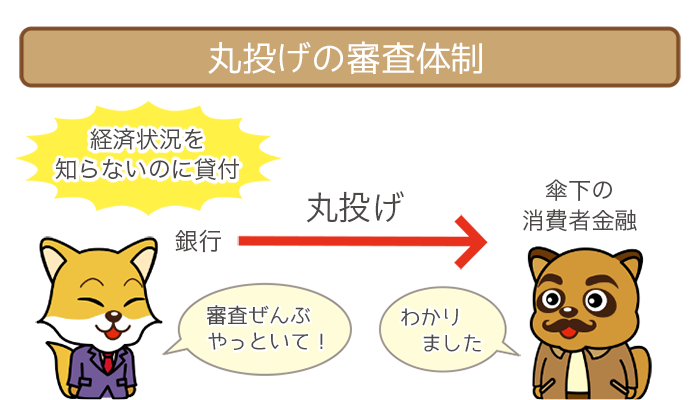

②銀行カードローンは審査や保証を子会社の消費者金融に丸投げ

【審査の問題点】

傘下の消費者金融が審査

↓

銀行カードローンは、顧客の経済状況をよく知らない

↓

年収を大きく上回る額の貸し付けなどの問題が発生

銀行カードローンの審査や保証は、傘下の消費者金融がしていることが多いです。

| 銀行カードローン名 | 保証会社 |

|---|---|

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス(旧プロミス株式会社) |

| ジャパンネット銀行 カードローン | SMBCコンシューマーファイナンス(旧プロミス株式会社) |

| 常陽銀行カードローン | アコム株式会社 |

| auじぶん銀行カードローン | アコム株式会社 |

しかし実際銀行カードローンは消費者金融に、審査も保証も丸投げしているというのが現状。

日弁連によると過去には顧客の年収を超える貸付や、無収入の人に融資したこともあったということです。

銀行カードローンが顧客の経済状況を把握していないため、このような事態が起きてしまうといえますね。

消費者金融が保証を行う=銀行は貸し倒れのリスクゼロ

もし顧客がお金を借りたまま返済不能になった場合、銀行はその保証を消費者金融に求めることができます。

簡単にいうと貸し倒れになっても、銀行側は何の責任も負わないということです。

驚くべきことにある銀行では、返済能力などの審査を行わないまま融資に踏み切ったこともあります。

また年金生活者に1年の年金額を超える融資を行った例があったりと、たいへん深刻な問題といえますね。

③銀行が顧客本位の営業をしていない

銀行が行員にカードローンの契約ノルマを課す

↓

行員はノルマ達成のため、顧客に無理にお金を貸し付ける

↓

平成29年(2017年)10月、金融庁が問題視し調査を開始

すべての銀行では銀行員に、カードローン成約のノルマを課しています。

ここで問題なのが、ノルマの厳しさです。

ノルマを達成できない銀行員は、ボーナスカットなどのペナルティを受けてしまいます。

結果的に「ノルマを達成する」という目的だけが先んじてしまい、お金のない人や返済の見込みのない人へ貸し付けを行うことに。

銀行側が利益を優先するあまり、顧客への配慮がないがしろになっているといえますね。

平成29年(2017年)10月、この問題をうけて金融庁は金融行政方針を発表。

その中で銀行側の、行員に対する過大なノルマの設定を指摘しました。

銀行カードローンの”貸しすぎ対策”3つ

これからの銀行カードローンは、融資を受けにくくなります。

銀行カードローンで借り入れがしにくくなる理由としては、以下の3つが挙げられます。

- 総量規制がかかる可能性がある

- 顧客の家族などから申請があれば、融資を制限する

- 増額融資が自主規制される可能性がある

いずれも過剰な貸し付けを抑制するための方針です。

とはいえ銀行カードローンを賢く利用している人にも、シワ寄せが来ることが予想されます。

①総量規制が規定される可能性あり

政界や法曹界からも「銀行カードローンは多重債務の温床」という、批判の声が上がっています。

加えて日弁連は平成29年(2017年)4月21日、銀行カードローンに対し年収の3分の1を超える貸し付けを行わないようにと、以下の通りに声明を発表しています。

改正貸金業法は年収に対する借入額の比率が3分の1を超える貸付けを原則として禁止しているのであるから、改正貸金業法の趣旨を踏まえ、銀行においても、貸金業者による保証を付した銀行カードローンについて、同水準の審査態勢を構築すべきである。

引用: 日本弁護士連合会公式サイト

上述の通り日弁連に加え金融庁も、銀行カードローンに対して監視の目を強めているといえます。

ゆくゆくは金融庁が、銀行カードローンに総量規制を設けることも否定はできません。

②貸付自粛制度の導入を検討

平成30年(2018年)の1月から、銀行カードローンは貸付自粛制度を導入することを検討しています。

貸付自粛制度とは、顧客の家族などからの「もう融資しないで!」という申請に応じるという制度。

顧客と銀行カードローンの間に第三者が介入することで、過剰な貸付を防ぐことに繋がるといえますね。

しかし場合によっては、家族に無断で銀行カードローンの利用を止められるケースも起きてくることが懸念されます。

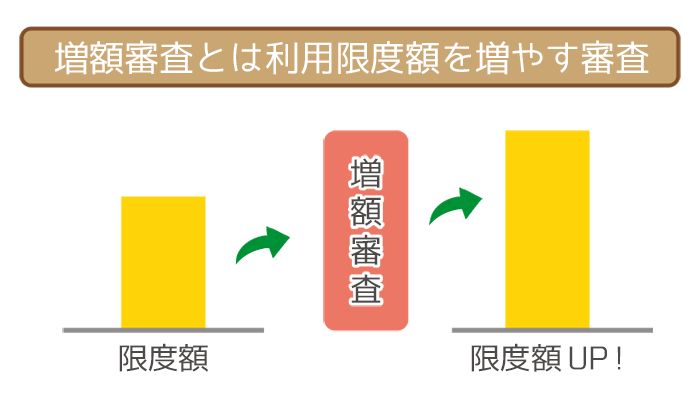

③増額融資の自主規制

カードローンを延滞せずに一定期間使い続けていると、増額審査の案内がくることも。

限度額を増額すれば、それだけ高額の借り入れが可能になりますよね。

しかし銀行が、年収を無視した過剰な融資をしているのは上述の通り。

日弁連からの圧力も相まって、増額融資も自主規制の方向へ舵を取っていると考えるのが自然といえます。

増額融資の詳細は、以下をご覧ください。

銀行カードローンの自主規制で変わるポイント5つ

生きていく上でお金は必ず必要なもの。

気付かないうちに、カードローンの利用に制限が掛かるのは困りますよね。

対策としてこまめに新聞やニュースに目を通して、銀行カードローンの動きをチェックするようにしましょう。

銀行カードローンの今後の動向としては、以下の5つが挙げられます。

- 金融庁による「カードローンホットライン」の開設

- 全銀協加盟行の融資残高の月次公表を開始

- 広告の自主規制

- 収入証明書の提出基準を強化

- 即日融資の停止

日弁連や金融庁の批判の的になっているのは、大手銀行だけではありません。

地銀やネット銀行もまた、今後は過剰融資を防ぐために自主規制を行うことも十分考えられます。

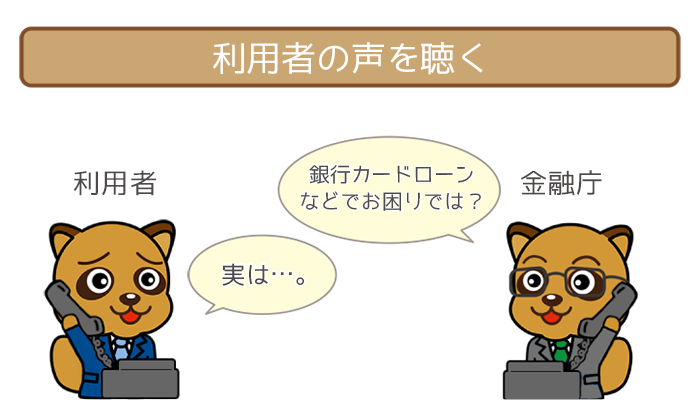

①金融庁による「カードローンホットライン」の開設

金融庁は平成29年(2017年)9月1日、カードローンホットラインを開設しました。

カードローン利用者からの声に電話で耳を傾けるというもので、受付内容は以下の通りです。

預金取扱等金融機関(銀行、信用金庫、信用組合等)のカードローンに関する情報等

(例)不適切な広告・宣伝、勧誘、取立て

銀行等がカードローンにより多額の貸付けを行った結果、

返済が困難になっている事例等引用:金融庁公式HP

金融庁が銀行カードローンの動向に、目を光らせているともいえる内容。

利用者の声によっては、これまでの銀行カードローンの盛りあがりにはストップがかかることが予想されます。

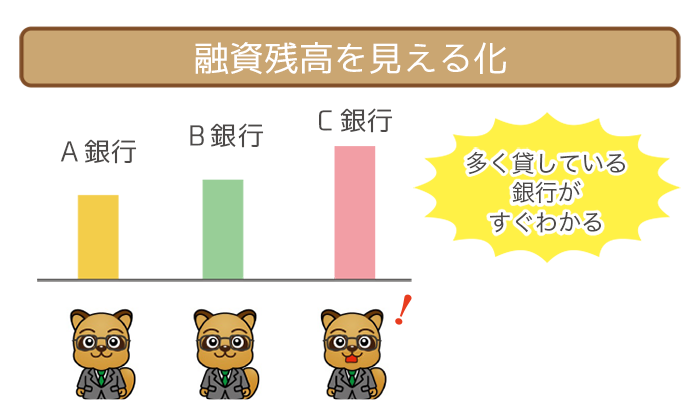

②全銀協加盟行の融資残高の月次公表を開始

平成29年(2017年)10月から、全銀協は加盟行(メガバンクも含め200行超)の融資残高を毎月公表することにしました。

融資残高とは「今月は総額でいくら融資したのか」がダイレクトに数字で表されるもの。

融資残高の公表により、各行が「よそと比べて貸し過ぎていないかな……」と一目でわかるようになりました。

すべての銀行カードローンにおいて、過剰な貸付を防ぐことに一役買うはずです。

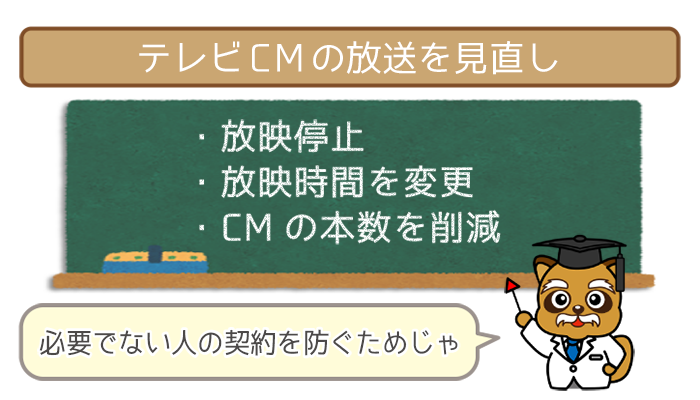

③広告の自主規制

平成29年(2017年)10月、三菱UFJ銀行はカードローンのテレビCMの放映を停止しました。

三菱UFJ銀行は同年4月から、テレビCMの本数を大幅に減らしていました。

自主規制の理由としては、以下の通りです。

広告をすること自体がお客様の行動を不必要に(カードローンに)誘引するリスクがある

引用 平成29年10月12日 朝日新聞DIGITAL

今後はこれに追従するかたちで、地方銀行やネット銀行も自主規制を行うことが十分に予想できますね。

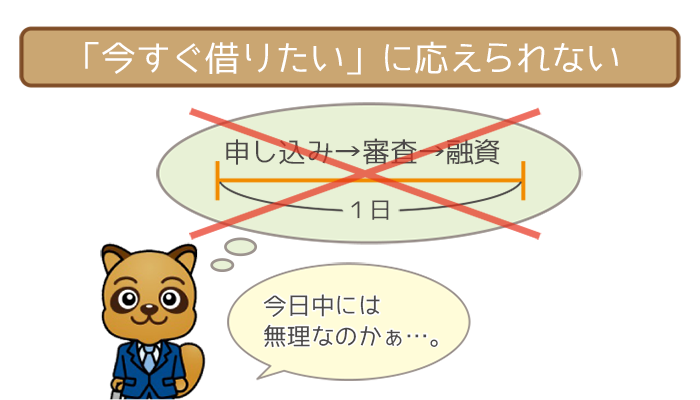

④即日融資の停止

即日融資はお金が急に必要になった人にとっては、たいへん助かるものです。

しかし平成30年(2018年)の1月から、銀行カードローンは即日融資の停止を決定。

狙いとしては申し込み者が反社会勢力に属していないか、警察に情報照会を行うためです。

即日融資を停止することで、実際に融資までにかかる日数は翌営業日以降となります。

過剰な貸し付けへの対策ではないにせよ、「今すぐお金が必要!」という人が割を食うことは変わりません。

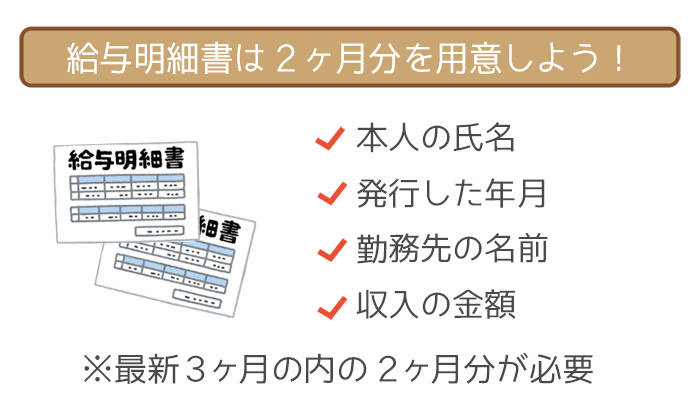

⑤収入証明書の提出基準を強化

大手銀行カードローンで50万円を超える借り入れをする場合、収入証明書を求められるようになりました。

収入証明書とはその名の通り、給与明細などの収入が把握できる書類のこと。

従来ではどの大手行も、最低100万円超から収入証明書の提出が必要でした。

顧客への貸し倒れ=過剰融資を防ぐための措置といえますね。

お金を借りるなら消費者金融カードローンがオススメ

銀行カードローンの問題点についてツラツラと述べてきましたが、結局のところ現状銀行カードローンでの借入は以前より厳しくなっていると言わざるを得ません。

とはいえ「え…でも今すぐお金が必要なんだけど…」という方もいるでしょう。

その場合、今なら「消費者金融カードローン」に申込むのをおすすめします。

おすすめ消費者金融①:SMBCモビット

- 土日祝日でもその日のうちにお金が手元に入る

- WEB完結対応でスマホさえあればどこでも借りれる

- WEB完結での申し込みなら電話連絡なしOK

おすすめ消費者金融②:プロミス

- 申し込みから最短1時間融資

- 無利息サービスは30日間※

- 最短10秒キャッシングの「瞬フリ」

※無利息期間の適用には、メールアドレス登録とWeb明細利用の登録が必要です

伊藤 亮太(いとう りょうた)先生

ファイナンシャルプランナー

【実績】

スキラージャパン株式会社 取締役

東洋大学経営学部 非常勤講師

大手前大学通信教育部 非常勤講師

千葉科学大学危機管理学部 非常勤講師

【資格】

CFP

DCアドバイザー

証券外務員

【過去の主な講演・執筆・取材先企業等】

大阪証券取引所

SBI証券

三菱UFJ信託銀行

ソニー銀行

東京ファイナン シャルプランナーズ

など