目次

「申し込みブラック」=「審査に通りづらい状態」

申し込みブラックとは短期間に複数の金融機関に審査を申し込んだことが原因で審査に通りづらくなる状態のことです。

短期間で何度も審査に申し込んだり、一気に複数のカードローンに申し込んだりする人は、カードローン会社から「怪しい」と思われてお金を借りにくい状態になってしまいます。

何ヶ月以内に何件が申し込みブラック?

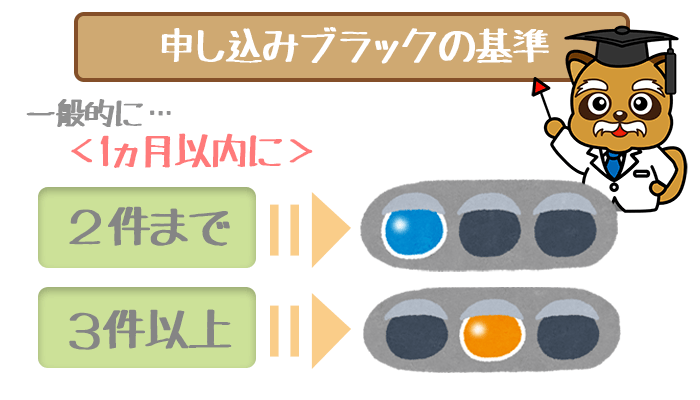

「短期間」に「複数」の申し込みが具体的に「何ヶ月以内」に「何件」の申し込みになるのかが気になるポイントですね。

しかし、申し込みブラックに関する具体的な基準は公表されていません。

「一気にたくさん申し込むと審査に落ちやすくなるよ」ということが知られているだけです。

ただ一般的には1ヶ月以内に「2件目までならセーフ、3件目以上なら危険」だといわれています。

自社以外に1社しか申し込んでない2件目までなら審査で不利になることはないかもしれませんが、2社3社と他のカードローン審査に落ちてしまっていると黄色信号です。

申し込みブラックが審査に通りづらくなる理由

申し込みブラックがお金を借りづらくなってしまう理由を、

「短期間で複数のカードローンに申し込んだ場合」

「一気に複数のカードローンに申し込んだ場合」

上記2つに分けて解説していきます。

短期間で複数のカードローンに審査を申し込んだ場合

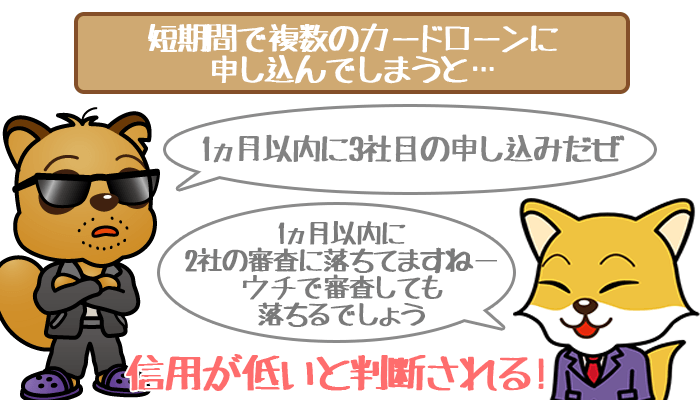

例えば、すでに2社のカードローン審査に申し込んだ後、3社目のカードローンAに審査を申し込んだとしましょう。

カードローンAの審査担当の人はこの申し込みをどう捉えるでしょうか。

申し込みした人のことを返済能力が低く、信用が低いと考えるでしょう。

短期間で3社目の申し込みをしているということは、すでに他の金融機関2社の審査に落ちているということの裏返しだからです。

短期間のうちに信用や返済能力が高くなっている可能性は低いので「どうせウチで審査しても落ちるだろう」と思われても仕方ありませんね。

申し込んだ時点で信用が低いと判断される可能性があるので、審査に通りづらくなります。

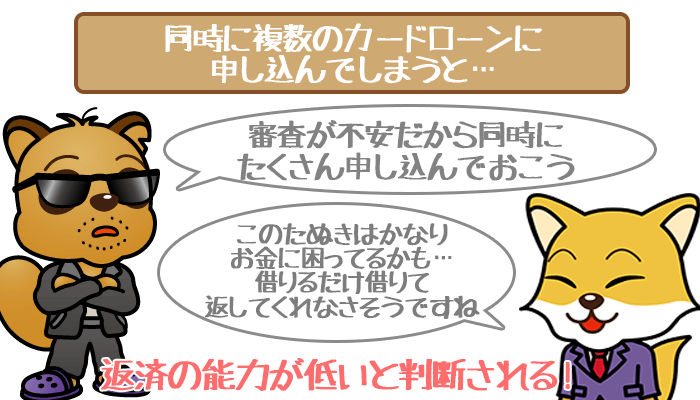

同時に複数のカードローンに審査を申し込んだ場合

この場合申し込みを受けたカードローン会社は、申し込んだ人を「かなりお金に困っている」と判断するでしょう。

お金に困っているけど審査に自身がないからこそ「数打てば当たる作戦」で一気に複数のカードローンに申し込んでいると考えるのが自然です。

そのような方にお金を貸しても、ちゃんと返済してくれる見込みは少ないですよね。

皆さんも目の前で「誰でもいいから金貸して」と言っている人にお金を貸したくないはずです。

申し込んだ本人はそんなつもりじゃないかもしれませんが、カードローン会社からは返済能力が低いと勘違いされてしまいます。

申し込みブラックが判明してしまう仕組み

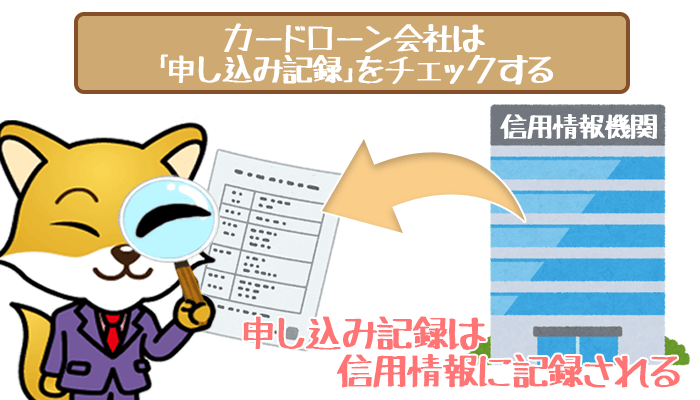

そもそも、なぜ審査では短期間で複数のカードローンに申し込んだことを把握できるのでしょうか。

その理由は「カードローンに申し込んだこと」が信用情報の中に記録されてしまうからです。

信用情報とは過去のお金の貸し借りに関する記録のこと。カードローン審査では必ず信用情報に怪しい記録がないかチェックされます。

つまり信用情報をチェックするなかで、カードローン会社は申し込み記録を見ることができるというわけです。

申し込み記録には、いつ、どこのカードローンに申し込んだかが詳細に記録されているので、金融機関は申し込みブラックかどうか簡単に判断できます。

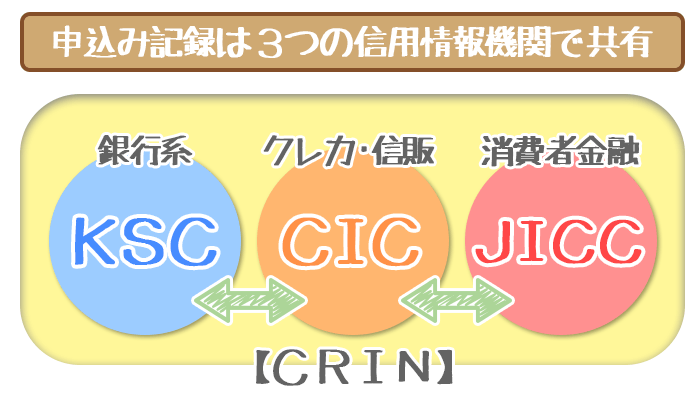

申し込み記録はすべての機関で共有!クレジットカードも含まれる!

信用情報に少し詳しい方なら「銀行で申し込みブラックでも消費者金融なら大丈夫なんじゃないか」と考える方もいらっしゃるかもしれません。

銀行と消費者金融では加盟している信用情報機関(信用情報を保管しているところ)が異なるからです。

たしかに、ひと昔前までは信用情報機関どうしが情報を共有していなかったので、「銀行で申し込みブラックでも消費者金融ならセーフ」ということがありえました。

しかし今は信用情報機関どうしが、CRINと呼ばれるネットワークで情報交換しています。

銀行や消費者金融という境目をこえて信用情報が共有されているので、全てのカードローンに申し込んだことが筒抜けです。

CRINでは信用情報機関3社の信用情報が共有されています。

| 信用情報機関 | 加盟している金融機関(系統) |

|---|---|

| 全国銀行個人情報信用センター(KSC) | 銀行系カードローン |

| 株式会社シー・アイ・シー(CIC) | クレジットカードなどの信販 |

| 日本信用情報機構(JCII) | 消費者金融 |

注目すべきはクレジットカードの信用情報機関であるCICも含まれるということ。

申し込み件数には、カードローンだけではなくクレジットカードもカウントされることになります。

カードローンの審査なのにクレジットカードの申し込みが影響するのは少し意外な気もしますが、同じ「信用取引」として同様の申し込みと見なされているようです。

個人の信用を担保に契約、取引すること。

カードローンの利用やクレジットカードの後払いなどが信用取引に該当する。

申し込みブラックの対処方法

「すでに申し込みブラックになっている可能性がある方」と「これからカードローンに申し込む方」わけて、申し込みブラックの対処法を紹介します。

申し込みブラックの恐れがある方

- 過去に返済や支払いを延滞したことがない方

- きちんとした仕事につき、安定した収入を得ている方

このように一見難なくカードローンを利用できそうな方が審査に落ちてしまった場合、原因は申し込みブラックしか考えられません。

特にクレジットカードの申し込みは盲点になりやすいので、知らないうちに申し込みブラックになっている場合も考えられます。

申し込みブラックの恐れがある方は、とりあえずカードローンの申し込みを控えるようにしましょう。

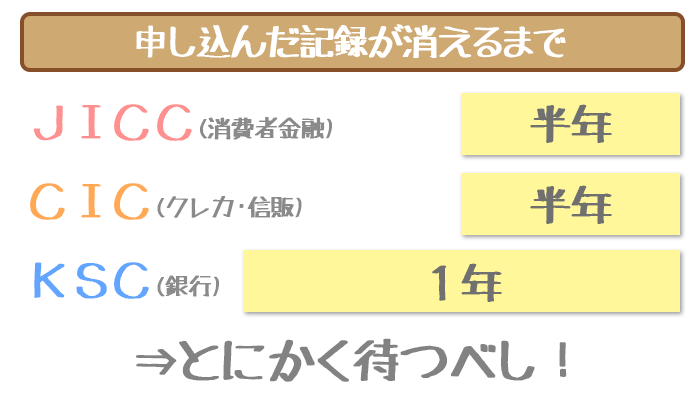

申し込み記録には保存期間というものがあります。

保存期間を過ぎれば信用情報から申し込み記録がキレイになくなるので、審査に通る可能性が高くなるというわけです。

以下が各信用情報機関の「申し込み記録」の保存期間になります。

| 日本信用情報機構(JICC) | 申し込み日から6ヶ月 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | 照会日から6ヶ月 |

| 全国銀行個人情報信用センター(KSC) | 利用日から1年 |

※一般的に皆さんが審査を申し込んだ日に各金融機関が信用情報機関を利用し、情報を紹介してもらうので、基準日はすべて申し込み日と考えてください。

消費者金融やクレジットカード会社の場合、申し込み履歴は6ヶ月で信用情報から消失します。銀行の場合は1年です。

これから再度カードローンに申し込もうと考えている方は、最後に申し込んだ日から最低でも6ヶ月・最大でも1年はひたすら待ちましょう。

くれぐれも申し込み記録の保存期間が過ぎる前に申し込まないように気を付けてください。

「申し込みブラックOK」には要注意

申し込みブラックでも審査に通ることを謳っている消費者金融には注意してください。

「お金を借りたいけど申し込みブラックだから借りることができない」という弱みにつけこむ闇金融の代表的な手口です。

申し込み記録さえなくなれば正規のカードローンを利用できる可能性があるのに、わざわざ違法営業している闇金融でお金を借りるのはもったいないことです。

美味しそうなエサにとびつかずに、申し込みブラックが解除されるまでしっかり辛抱しましょう。

(参考:ソフトヤミ金は安心…なんて口コミは的外れ!お金を借りたいならカードローンで解決しよう)

これからカードローンに申し込む方

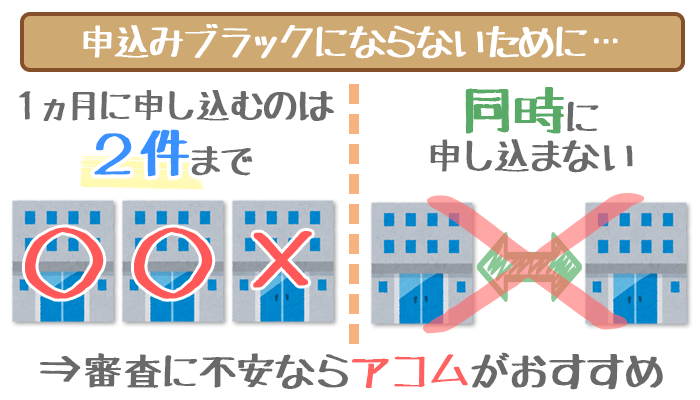

これからカードローンに申し込む方は以下の2点に気を付けてください。

- 1ヶ月以内に多くのカードローンに申し込まないこと

- 同時にたくさんのカードローンに申し込まないこと

まず1ヶ月以内に3件以上の申し込みは控えるようにしましょう。上で説明したように2件までならセーフの可能性が高いですが、3件以上だと申し込みブラックが濃厚です。

複数のカードローンに申し込むとしても、同時申し込みは控えてください。

「同時に申し込んでしまったがために、本来通るはずの審査に落ちてしまう」状況を避けるためです。

審査が不安な方は「申し込んだ人がどれくらいの割合で審査に通っているか」を表す審査通過率が高いカードローンに申し込むといいかもしれません。

J.Score(ジェイスコア)なら事前のAIスコア診断で申し込みブラック防止!

日本初のAIによる審査を取り入れた、融資サービスのJ.Score(ジェイスコア)。

申込者の本人情報を、AIスコアとして数値化(1000点満点)します。

600点以上になれば審査通過で、年0.8%※~12.0%という超低金利を利用可能に。

※年0.8%はみずほ銀行・ソフトバンクまたはワイモバイルおよび

Yahoo! JAPANと情報連携を行ない、かつ一定の条件を満たす場合に限り適用

(各情報連携で年0.1%ずつ金利引き下げ・最大で年0.3%引き下げ)

J.Score(ジェイスコア)公式サイトには、無料で行なえるAIスコア診断があります。

スコアが599点以下であれば申し込みを控えることができるので、申し込みブラックになるリスクをなくせるんですね。

また5問の質問に回答するだけでOKな、簡易なAIスコア診断も用意されています。

メンバー登録(無料)も不要なので一度ぜひ、こちらだけでも試してみましょう。

上のボタンから公式サイトへすすみ、AIスコア診断を試してみましょう。

AIスコア診断自体は無料で5分もあれば終わります。

申し込みブラックにならないためにも業者選びは慎重に