目次

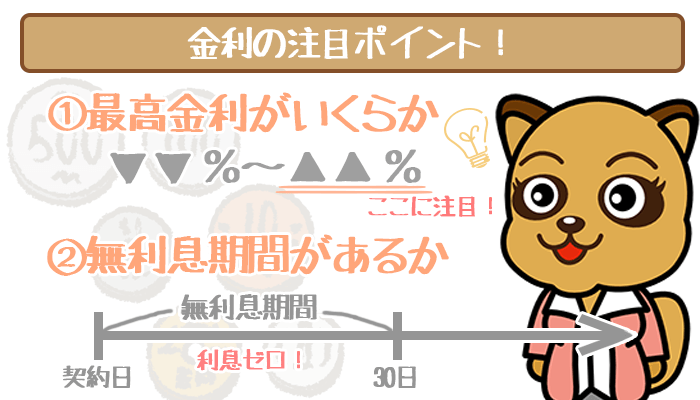

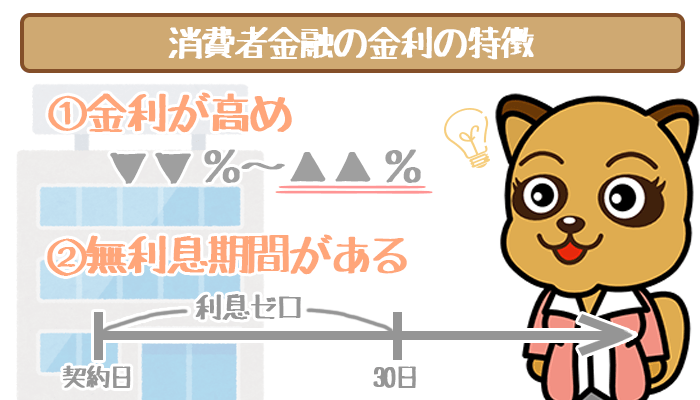

金利を比較する際には最高金利と無利息期間に注目

金利を比較する際は、以下の点に着目しましょう。

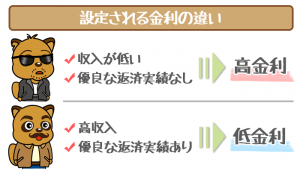

- 最低金利ではなく最高金利

(最低金利→▼%~▲%←最高金利) - 無利息サービスの有無

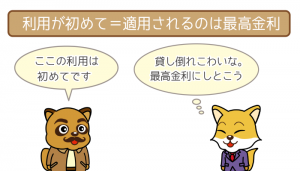

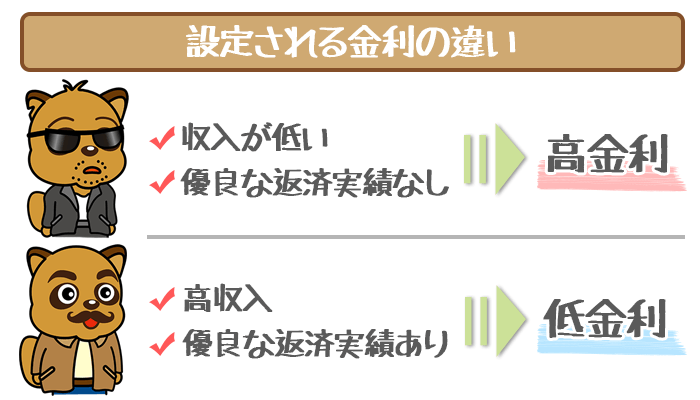

基本的に借り入れをした際に、適用されるのは最高金利です。

よほど高収入な優良顧客でもない限り、最小金利が適用されることはありません。

したがってどのカードローン会社でも「▼%~▲%」という金利が記載されています。

後者の「▲%」のほうに注目するようにしましょう。

また金利で選ぶなら、しばらく(多くの場合1か月程度)金利を免除してもらえる無利息サービスも外せないポイント。

特に無利息期間内に返済ができるメドがある人であれば、借りたお金だけ返済すればOKということになるため、利用しない手はありません。

消費者金融系カードローンの金利は?

消費者金融カードローンの金利一覧表

まず大手消費者金融系のカードローンの金利は以下の通りです。

| 消費者金融名 | 金利 | 無利息サービス |

|---|---|---|

| プロミス | 年4.5%~17.8% | あり |

| レイクALSA | 年4.5%~18.0% | あり |

| アイフル | 年3.0%~18.0% | あり |

| アコム | 年3.0%~18.0% | あり |

| SMBCモビット | 年3.0%~18.0% | なし |

最高金利は高めだが、多くの会社が無利息サービスを採用

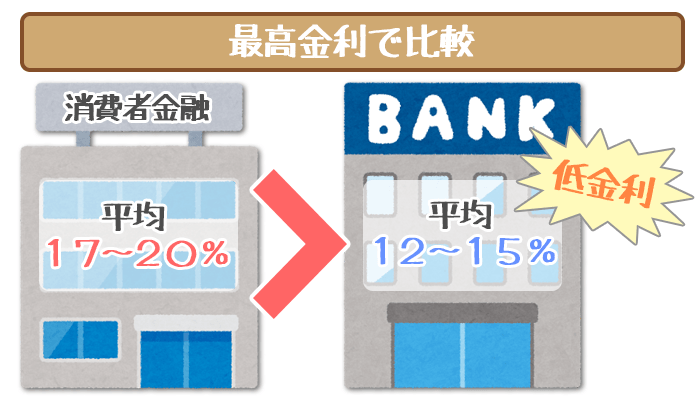

消費者金融系のカードローンの最高金利は、年18.0前後と比較的高い水準にあります。

これは貸金業者法で「金利は最大でここまで」と法定されている上限にほぼ等しい水準。

したがって最高金利だけ見ると、消費者金融系のカードローンは借り入れ先として決して最適とは言えません。

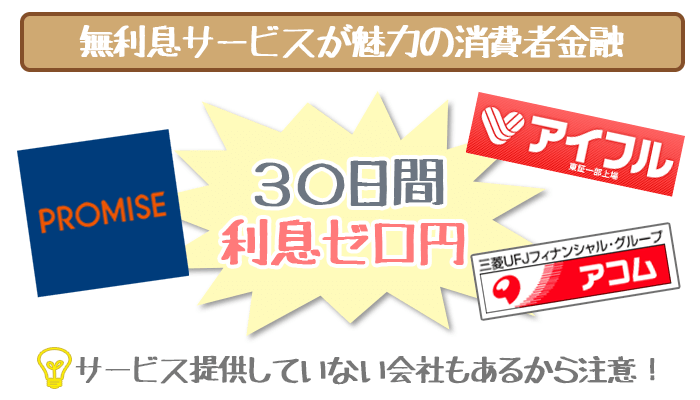

しかし無利息サービスがあるのが、消費者金融系カードローンの特徴です。

大手消費者金融では、プロミス・レイクALSA・アイフル・アコムで無利息期間を利用できます。

※プロミスで無利息期間が適用されるには、メールアドレス登録とWeb明細利用の登録が必要

SMBCモビットのように、無利息サービスを提供していない消費者金融系カードローンもあるので注意しましょう。

- 最高金利はかなり高い

(ほぼ法律上の上限レベル) - 無利息サービスを提供しているカードローンあり

(提供していない会社もあり!)

銀行系カードローンの金利は?

銀行系カードローンの金利一覧表

次に銀行系カードローンの金利は以下の通りです。

| 銀行カードローン | 金利 | 無利息サービス |

|---|---|---|

| みずほ銀行 | ※年2.0%~14.0% | なし |

| 三井住友銀行 | 年4.0%~14.5% | なし |

| オリックス銀行 | 年1.7%~17.8% | なし |

※住宅ローンの利用でカードローンの金利を年0.5%引き下げ

(引き下げ適用後の金利は年1.5%~13.5%)

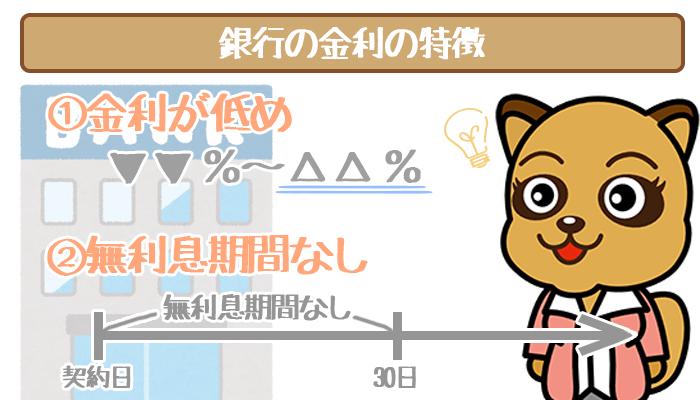

無利息サービスはなし、最高金利の低さが魅力

基本的に大手銀行カードローンは、無利息サービスの提供はなし。

そのため利用を始めた最初の1か月目から、利息を支払わなければなりません。

しかし銀行系のカードローンを利用するメリットは、何といっても最高金利の低さ。

たとえ最初の1か月間も金利がかかってしまっても、それを十分にカバーできるだけの金利を設定しているのが銀行系のカードローンの特徴です。

※銀行系のカードローンは金利が低い分審査も厳しめなので注意しましょう

- 最高金利が低い

(消費者金融に比べ5%以上低いことも) - 無利息サービスはなし

(=最初の1か月目から金利が発生)

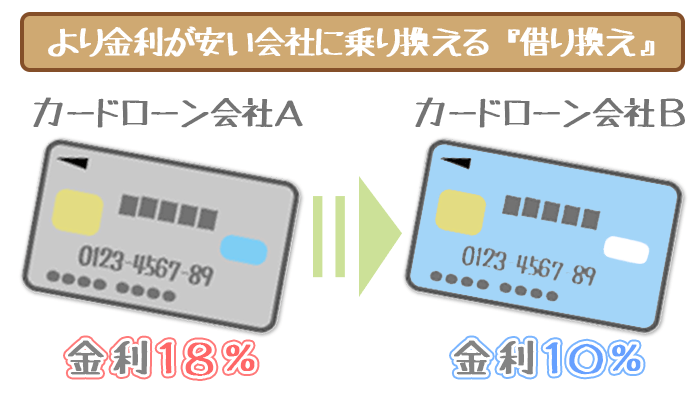

おトクに借り換えるなら「みずほ銀行カードローン」!

みずほ銀行カードローンの金利は、年2.0%~14.0%※とかなり低い金利です。

そのため借り換えに成功すれば、利息がふくらみにくくなります。

※住宅ローンの利用でカードローンの金利を年0.5%引き下げ

(引き下げ適用後の金利は年1.5%~13.5%)

また利用限度額は最大800万円なので、高額の借り換えにも対応しやすいです。

みずほ銀行カードローンは「高額借り換え・長期返済」に適したカードローンといえます。

上のボタンから公式サイトへすすみ、申し込み手続きをしましょう。

消費者金融からの借り換えに適した金利の安さが魅力的です。

関連記事②:みずほ銀行カードローンは低金利!ムダな利息を抑えたいならみずほ一択!

関連記事③:消費者金融から借り換えるなら銀行カードローン?メリット・デメリットまで解説

J.Score(ジェイスコア)の金利は?

金利はAIスコアにより変動!夢のような低金利

日本初のAIスコア・レンディングである「J.Score(ジェイスコア)」。

申込者のデータを、最新のAI技術を活用して分析します。

AIスコア(1000点満点)を算出して、600点以上になれば利用OK。

またAIスコアは、新たな情報を追加することにより随時アップデート可能です。

金利は年0.8%※~15.0%で、最高金利が適用された場合でも低金利といえます。

※年0.8%はみずほ銀行・ソフトバンクまたはワイモバイルおよび

Yahoo! JAPANと情報連携を行ない、かつ一定の条件を満たす場合に限り適用

(各情報連携で年0.1%ずつ金利引き下げ・最大で年0.3%引き下げ)

- AIスコアにより適用金利が変動する

- 最高金利が低い

上のボタンから公式サイトへすすみ、AIスコア診断を試してみましょう。

AIスコア診断自体は無料で5分もあれば終わります。

関連記事②:J.Score(ジェイスコア)のAIスコア診断やり直しをやってみた。600点超えに必須の3項目はコレだ!

関連記事③:J.score(ジェイスコア)のAIスコアアップの方法まとめ!”600点以上でおトクに借りる”を成功させる

「消費者金融、銀行、J.Score(ジェイスコア)」利用すべきなのは?

ご紹介した消費者金融、銀行カードローン、AIスコア・レンディングの金利の特徴を踏まえて、どれを利用すべきかを解説します。

消費者金融を選んだほうが良い人

・短期間で完済できるメドが立っている人

・少額の借り入れを検討している人

銀行系に比べ最高金利が高い消費者金融系のカードローンを金利で選ぶなら、無利息サービスのある業者を利用するのが大前提。

おすすめなのは、無利息期間内に完済して利息ゼロができる人。

そうでなくとも短期間で完済ができれば、たとえ1か月分でも無利息になれば負担が大きく減らせます。

少額の借り入れでOKな人は、無利息サービスのメリットを最大限生かせます。

高金利でも借りているお金が少額であれば、それほど大きな負担にはなりません。

銀行を選んだほうが良い人

・長期間にわたり返済していく人

・多額の借り入れを検討している人

長期間にわたり返済していく人にとっては、たとえ最初の一か月間が無利息だったとしても、長い目で見れば返済総額はそれほど変わりません。

それよりも「実際に金利が何%か」ということが重要です。

消費者金融系のような高金利は、毎月の返済に大きな負担。

長期間かけて返済をするという人は、金利の低い銀行系のカードローンを利用すべきです。

また金利が同じでも、借り入れ額が高ければ高いほど、支払う利息はふくらみます。

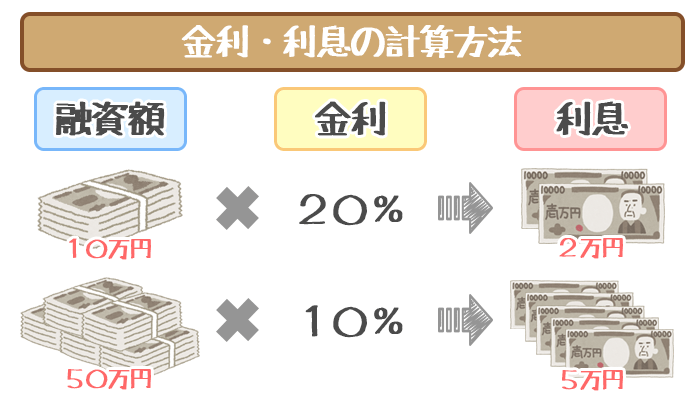

簡単な例を挙げると以下の通り。

【例①10万円の借り入れをする場合】

銀行系カードローンA(金利:年13.0%)の利息

=10万円×13%=1万3,000円

消費者金融系カードローンB(金利:年18.0%)の利息

=10万円×18%=1万8,000円

⇒利息の差は5,000円

【例②100万円の借り入れをする場合】

銀行系カードローンA(金利:年13.0%)の利息

=100万円×13%=13万円

消費者金融系カードローンB(金利:年18.0%)の利息

=100万円×18%=18万円

⇒利息の差は5万円

「高額借り入れ・長期返済」を考えている人は、銀行系カードローンからの借り入れを検討しましょう。

J.Score(ジェイスコア)を選んだほうが良い人

・長期間にわたり返済していく人

・みずほ銀行やソフトバンクを活用している人

超低金利なので「高額借り入れ・長期返済」向きなのは当たり前です。

またより多くの情報を提供することによって、AIスコアの引き上げが可能。

J.Score(ジェイスコア)でさらに低金利を目指すこともできます。

- これから経験したいライフイベント

(海外旅行・海外留学・結婚などから選択) - 趣味

(読書・スポーツ観戦・DIY・楽器演奏などから選択) - 好きなスポーツ

(テニス・ゴルフ・ジョギングなどから選択)

一見返済能力に無関係な質問に回答することでも、スコアアップできます。

また情報提携をすることで、該当企業の利用者は優遇措置を受けられます※。

※みずほ銀行・ソフトバンクまたはワイモバイル・Yahoo!JAPANとの

情報連携により実質年率を年0.1%引き下げ(最大で年0.3%引き下げ)

大まかな特性を理解して借り入れ先を絞り込もう!